La farmacéutica española Grifols se enfrenta a una posible demanda colectiva en Estados Unidos por parte del despacho de abogados americano The Schall Law Firm. Según los expertos, se trata de una noticia negativa, pero se esperaba, ya que el despacho de abogados llevaba varios meses animando a los distintos accionistas de la farmacéutica a sumarse a una posible acción colectiva contra esta.

El fundamento de la demanda colectiva es sin duda la posible existencia de fraude contable, actuando en nombre de los inversores por supuesta violación de las leyes del mercado de valores, tras el informe de la casa de análisis Gothan de principios de 2024, donde concluyó que Grifols tenía un valor cero y no había proporcionado información real de sus cuentas.

Antecedentes del Caso Grifols

En enero de este año, la casa de análisis Gotham (un “fondo dudoso” para los distintos analistas financieros, y un especulador opaco bajista, o lo que es igual, un oportunista bajista para un sector de expertos financieros),lanzó un informe demoledor sobre las cuentas de Grifols.

En el informe de Gotham, se reflejaba que las cuentas de la farmacéutica española con sede fiscal en Irlanda no reflejaban la realidad de la compañía, siendo el grado de apalancamiento muy superior al declarado por Grifols. En concreto, según Gothan, el apalancamiento era del 10 al 13, mientras que Grifols lo situaba en el 6.

El informe, muy duro y dudoso, determinó que el valor de Grifols es cero.

Como consecuencia del informe del fondo Gothan, hubo una fuerte caída en bolsa de Grifols, continuando el desplome bursátil debido a la última información.

Tras la acusación de Gotham a Grifols de fraude contable, la firma de abogados está investigando si es cierto que la compañía emitió información falsa, así como si las declaraciones efectuadas por esta han sido engañosas, y si no ha revelado la información real y correcta a los inversores americanos.

Es reseñable destacar que el riesgo de que existan errores materiales en la información reportada por Grifols se ha reducido de forma relevante tras la investigación realizada por la Comisión Nacional del Mercado de Valores (CNMV) y la emisión de informes de auditoría sin salvedades.

Lo que sí parece haberse producido, según los analistas, es que Grifols se ha visto forzada ahora a modificar y matizar la información sobre el estado financiero anterior a 2024 por existir errores en la contabilización del acuerdo con Inmunotek y de S. Raas , que no tienen impacto en valoración. Además, se ha visto obligada tras el informe de Gotham a presentar una información ampliada y detallada en sus informes de resultados, a fin de procurar salvar la compañía y dar confianza a los inversores.

Por su parte, Grifols negó que los datos del informe fueran reales.

Possible OPA de Brookfield

Además del anuncio de demanda colectiva en EE. EE. UU., hace unos días, conocíamos la noticia de que Grifols ha caído en bolsa -5,38 %, 8,26 euros a la espera de novedades sobre la posible OPA de Brookfield y la familia fundadora.

Ante la posible OPA, el presidente ejecutivo de Grifols, Thomas Glanzmann, ha anunciado que ya se había iniciado la ‘due diligence’ pedida por Brookfield y la familia propietaria para preparar la posible operación.

Se esperan novedades en breve sobre la OPA de exclusión, si bien Glanzmann ha manifestado recientemente que no existe ninguna oferta, acuerdo o decisión sobre una posible transacción. Y sigue: tampoco existe ninguna garantía de que Brookfield y los accionistas de referencia hagan finalmente una oferta.

A día de hoy, los grandes accionistas presentes en el capital continúan ajustando sus posiciones; el último ha sido el banco norteamericano JPMorgan Chase, que ha reducido su participación del 3,458% al 3,111%.

Como conclusión, destaca que el producto base de Grifols es muy necesario (productos sanguíneos, plasma y suero humano procedentes de donaciones) y que la deuda de cualquier compañía es peligrosa, concretamente, en el caso de Grifols, se ha situado en 9.000 millones de euros, mientras que el activo sería de 6.000.

Pero no hay que olvidar que Gotham pretende con este tipo de operaciones de análisis aprovecharse de las compañías con deudas para sacar ventaja, y los analistas expertos en este tipo de operaciones la califican de dudosa, en este sentido, recordemos el asunto Gowex en 2014, también empresa española que tras el informe de Gotham entró en concurso de acreedores.

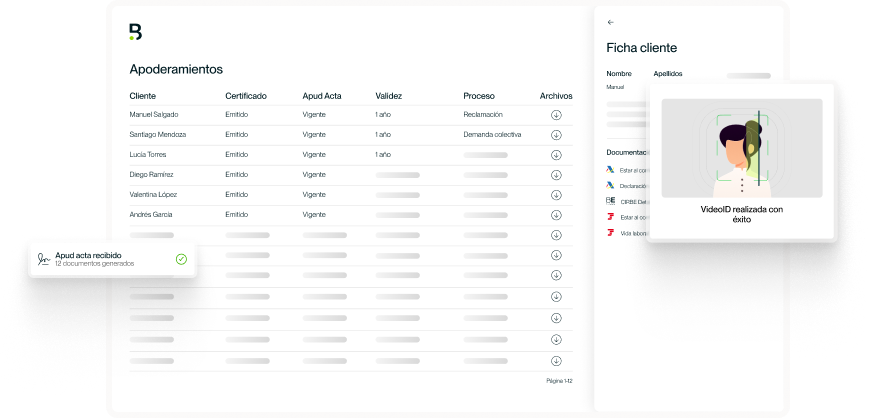

Recuerda que si necesitas otorgar un poder a tu abogado o procurador, puedes hacerlo online, con apudacta.com, sin necesidad de certificado digital o desplazamientos, con las mismas garantías legales que desde la sede electrónica.